直接在網路上借錢給別人? 這真的是一個瘋狂的idea嗎?

這項概念最早源自於金融風暴前的英國,2005年開辦的Zopa開始了這項新的借款模式,讓借款人與貸款人在網路上直接相遇。隨即在2006年,從加州出發的Prosper跟Lending Club開始了美國的P2P借款市場。截至2014上半年,他們各自繳出了驚人的貸放成果。

Lendingclub $5 billion

Prosper $1 billion

Zopa £622 million (大約是 $1 billion)

這樣看來,在網路上借錢似乎不是這麼瘋狂的世界?這個議題從2011年開始就在我的興趣閱讀上,隨著這些商務模式的發展,以及跟朋友的交換議題,剛好拿來對這個議題稍作整理。

銀行業的本質

商業銀行的本質,就是吸收人們手上多餘的資金(儲蓄/存款),然後再將這筆錢借給有資金需求的人。賺取給付給存戶,以及跟貸款者收取的利息之間的價差。

隨著投資管道的多樣性,銀行業也開發出了投資銀行這樣的領域,將儲蓄投資到特定的金融商品上。

說得很簡單,實際上執行起來就有相當大的問題了。

1.) 誰執行這樣投資?誰檢驗貸放給誰?決定怎麼樣的利率?

2.) 執行者會受到怎樣的獎懲機制限制?比如說,他們放款給一個收益很高的公司(債)固然很好,倒債的同時是誰來承擔?

這兩點來,通常在商業銀行內部進行。商業銀行會團隊去找尋授信客戶,透過審查端來檢驗貸放內容以及利率。而執行過後的獎懲機制,也是商業銀行內部自行檢驗。換句話說,商業銀行就像一個黑盒子。

這不見得是甚麼太大的問題,如果存戶能夠持續拿到承諾的利息,並且沒有出現擠兌(Bank-run)的狀況,恐怕大家不會太在乎銀行這個黑盒子怎麼運作。然而,隨著金融商品的樣態增加,尤其在次次貸過後,大家開始重新檢討間接金融的問題。除了一般討論的資金供給者(存戶)跟資金管理者(銀行經理)代理問題外,加上金融商品設計的複雜度增加,資金供給者承擔了他們本身一開始沒有想到的風險。再者,資金需求者(貸款人)跟產品介紹人(銀行管理階層)也有代理問題,產品設計複雜,很多人也不確定自己貸到甚麼東西。結果就是:存戶承擔了與自身取得利率不相襯的風險,貸款者也在無法控制的狀況下被查封或者是追債。間接金融體系再次出現問題。

那麼就有人認為, "為什麼我們不讓資金供給者跟需求者讓他們直接面對面?",這就是直接金融。

直接金融在台灣社會的存在:合會

直接金融"聽起來"很陌生,在台灣社會這樣的融資狀況其實一直存在,那就是標會!

合會是透過幾個人自有組成的小團體,由群體成員決定自己使用特定款項的增額利息(利率),以及特定款項使用時間的一種同儕團體融資型態。

整體概念還是一種"債":一群人,有特定期間(付息期間),有每期支付利率。成員自行決定何時需要用錢,自己可以承擔多少的利率。

急需用錢的人,會願意用較高的利息取得當期的"會錢", 透過接下來各期需要提高支付的金額,來償還資金需要。而不需要用錢的人會透過這樣的方式,取得高於金融體系的報酬率。

"倒會"這種事情,這就是P2P借款最大的風險:參與者要相信這群人會老實的繳錢,不然就倒帳(default)了。

在台灣社會中,避免倒帳的機制設計,通常是建構在"社會同儕壓力下",而非直接的財務懲罰。在我們的父母的時代,倒帳的風險是透過慎選合會成員來決定,合會成員是日常生活中會面對面的鄰居,同事,或者是家族熟人。個人承擔了非常大的社會譴責壓力。但,倒會這件事情還是經常出現,甚至還有誘因去出現倒會。因為一次性的免除了財務壓力,並且把這樣的財務壓力轉移到其他合會成員上,讓其他的合會成員喪失了追索的管道。成本?就是自己本身逃匿多年,避免債務被追討。然而在逃匿成本低於債務承擔金額的狀況下,倒會成為投機成員仍有誘因進行的行為。

永豐銀行MMA系統:在台灣, 永豐金透過 MMA標會理財網 試圖切入直接金融業務,他們參考的模式,就是傳統的合會線上版。面對面的合會方式都已經存在風險了, 那麼怎麼把這樣的直接金融移到網路上?

永豐金的系統是透過銀行來"擔保"這些繳款的狀況,永豐金會先墊付延遲繳款的人,並且收取滯納金。如果參與者30天內滯納, 就會被直接取消帳戶。簡單來說,永豐金在這裡就是market maker跟風險承擔者,經營一個網路平台讓大家能夠上網直接參加合會。

此外,台灣的銀行體系背後仍然執行著聯合徵信系統,也就是個人透過金融業貸款繳納的紀錄,在銀行內部是可以查詢得到的。而永豐銀行的體制透過這樣的系統,篩選參加合會的成員,降低了倒會的狀況。

看起來這樣的系統降低了不確定的風險,應該移除了參與者最大的疑慮。然而,從2008年開始到現在,永豐銀行並沒有因為這樣的體系而讓創造出高額交易數字,到底哪裡出了問題?

對於永豐銀行機制的檢驗:

當時永豐推出這個專案之後,的確有讓人耳目一新的效果。但是推行之初就有不少部落客或者是財經記者用金額去設算,多半得到中性的評價。

在這裡先引述幾個當時的媒體報導:

網路標會,標金漲一倍 (聯合理財網,Dec. 12, 2008)

網路標會穩賺?那可不一定 (理財周刊,Jul. 17, 2008)

MMA標會理財網系列 (部落客史蓋的評論與設算, 2009)

到底這個體制為什麼沒有讓人耳目一新,讓市場大為激賞呢?

1.) 沒有風險,沒有利潤:

永豐金提出這個平台,當然是需要透過這個平台賺錢。而以台灣人對於"倒會"這件事情相對敏感的前提下,銀行保障在網路標會不會被倒會。這會發生甚麼問題呢?

沒有風險,沒有利潤。

這樣的平台自然吸引到多數對於風險規避的投資人,大家著眼的存款性質比較是與定存相比。因此,投資報酬率不會太高。此外,銀行為了要保障參與者不被倒帳的風險,所收取的手續費,某種程度上也像是購買了一項保險。這個保險究竟參與者需不需要,那就見仁見智了。

2.) 政府政策:到底法規上該怎麼看待這樣的商品

法規多如牛毛,我沒有辦法一詳述法規如何規定。然而,投資人的誘因機制主要是從稅法出發。我就試圖用稅法的角度來看這項商品的問題。

財經部落客"史蓋"透過設算,算出標會的利潤並沒有想像中的高。除了上面提到的沒有風險,沒有利潤之外。最重要的在於稅法上的處理。

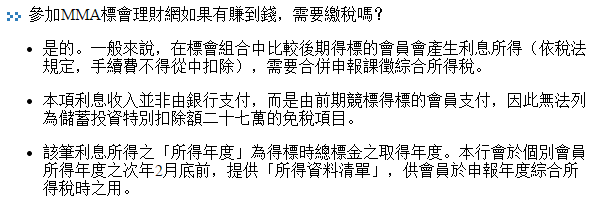

從MMA標會理財網的解釋來看,稅法是把這個商品當作為"利息所得",適用台灣所得稅法14條第四類。這項所得將合併個人綜合所得課稅。換句話說,這樣的稅法,大幅度降低了高所得者(高累進稅率者)進入這個平台的誘因。

相較於這樣的利息所得,如果是投資到其他的金融資產上面的話是如何課稅呢?這樣就適用到所得稅法第14-1條。以個人投資人的角度來看,是分離課稅,適用10%的稅率。

從上面的兩個稅法規定來看,如果今天是一位有多餘資金的投資人(只要他的綜合所得稅率適用高於10%),那麼他寧可去參與其他類似債券商品的投資,並沒有參與這個網路競標銀行的誘因。那麼,這樣的平台事實上在連結資金供給者與資金需求者的功能,將變得相當有限了。

從這兩點出發,下一篇文章將提供外國類似功能的平台,他們是如何去克服這樣的問題。

No comments:

Post a Comment